Por Juan Carlos Bernal y Héctor Hernández M.

Bogotá.- Este fin de semana hubo mucho alboroto por tres grandes compras de acciones de Éxito, a través de los ADRs que se transan en la Bolsa de los Estados Unidos. Todos los ojos apuntaban a la familia Gilinski, que ya ha intentado en dos ocasiones adquirir el control, mediante un par de propuestas a su dueño, el GPA (Companhia Brasileira de Distribucao).

El señalamiento a los Gilinski de ser los que están detrás de las tres operaciones, que se llevaron a cabo entre el miércoles y el viernes de la semana pasada, que superan el 6% de Éxito y que pueden sumar unos US$61 millones, es porque estarían adquiriendo acciones por debajo de los $2.800, para así si tienen que entrar en una OPA (Oferta Pública de Adquisición) pueden comprar alto, pero al promediar con lo ya comprado, les saldría más barato.

Pues no fueron los Gilinski, estableció Primera Página. También se habló de la posibilidad de que esta semana se tendría que anunciar al mercado público de un preacuerdo entre los Gilinski con GPA por el 53% de Éxito. Sin embargo, PP también supo que este preacuerdo no se ha dado.

Lo que sí es cierto es que si el 6,5% de Éxito fue adquirido por un solo forastero, esto debería de comunicárselo al público por exceder el 5% del total de las acciones de la sociedad. Por eso hay una enorme expectativa de que entre hoy y mañana se avisará a través de la SEC de quién estuvo detrás de los tres enviones por Éxito.

Los lances por Éxito se produjeron la semana pasada en la Bolsa de Valores de los Estados Unidos: uno, el miércoles, por casi US$2 millones, otro, el jueves, por US$7,5 millones y uno más, el viernes, que fue un camionado, por más de US$51 millones. Esta última operación fue manejada por el JP Morgan, que, además, es el custodio del 40,3% de todas las acciones de Éxito. El otro custodio es Itau Unibanco S.A.-BDR Program, que tiene bajo su administración el 43%.

Miremos las cifras de Éxito:

Acciones en circulación

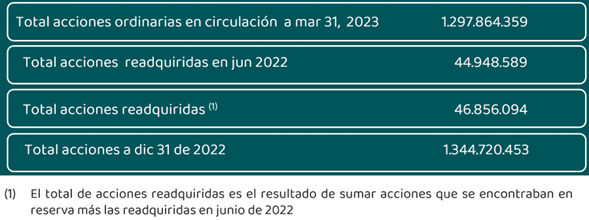

Son mil doscientos noventa y siete millones ochocientos sesenta y cuatro mil trescientos cincuenta y nueve acciones (1.297.864.359).

Precio de la acción antes del ADR.

Primera etapa BDR (oficial) y ADR (previo)

Viernes 18 de agosto: $4.097

Martes 22 de agosto (día previo): $3.945

Miércoles 23 de agosto (día de salida): $3.560

Segunda etapa ADR (oficial)

Viernes 25 de agosto: $3.449

Lunes 28 de agosto (día previo): $3.100 (-10,12%)

Martes 29 de agosto (día de salida): $2.890 (-6.77%)

Precio de la acción y del ADR del viernes de la semana antepasada y del lunes, martes, miércoles, jueves y viernes pasados

ADR Viernes 22 de septiembre: US$5,25

ADR lunes 25 de septiembre: US$5,44

ADR Martes 26 de septiembre: US$5,25

ADR Miércoles 27 de septiembre: US$5,03

ADR jueves 28 de septiembre: US$5,26

ADR viernes 29 de septiembre: US$5,48

Acción Viernes 22: $ 2.750

Acción lunes 25: $ 2.738 (-0,44%)

Acción Martes 26: $ 2.698 (-1,46%)

Acción Miércoles 27: $ 2.619 (-2,93%)

Acción jueves 28: $ 2,692 (+2,79%)

Acción viernes 29: $ 2.830 (+5,13%)

Cuánto se negociaba (montos) antes del ADR

Primera etapa BDR (oficial) y ADR (previo)

Viernes 18 de agosto: $138.954.615

Martes 22 de agosto (día previo): $54.819.039

Miércoles 23 de agosto (día de salida): $171.909.876

Jueves 24 de agosto: $124.902.161

Segunda etapa ADR (oficial)

Viernes 25 de agosto: $77.014.532

Lunes 28 de agosto (día previo): $233.534.251

Martes 29 de agosto (día de salida): $3.012.110.414

Miércoles 30 de agosto (día posterior): $1.163.188.950

Cuánto se negoció en los días ya indicados tanto en ADR como en acciones

ADR Viernes 22 de septiembre: US$3,19 M

ADR lunes 25 de septiembre: US$1,027 M

ADR Martes 26 de septiembre: US$991.252

ADR Miércoles 27 de septiembre: US$1,97 M

ADR jueves 28 de septiembre: US$7,54 M

ADR viernes 29 de septiembre: US$51,1 M

Acción Viernes 22: $1.239.205.396

Acción lunes 25: $1.223.128.707

Acción Martes 26: $2.617.636.775

Acción Miércoles 27: $4.528.791.562

Acción jueves 28: $3.288.494.091

Acción viernes 29: $3.383.407.908

Los 25 primeros Accionistas, al 11 de agosto de 2023

*Ninguna entidad gubernamental es propietaria de más del 5% de los derechos de voto.

*Itaú Unibanco y JPMorgan Chase son los custodios de las acciones en Brasil y Estados Unidos. Por eso tienen esas participaciones tan altas, pero son acciones de GPA (Companhia Brasileira de Distribucao).

* GPA posee el 96,5% de Éxito.

* Casino posee una participación del 41% en GPA

* Total accionistas a agosto 11 de 2023: 6.542.

A continuación el listado de accionistas:

Accionistas según Market Screen

Lo que han propuesto los Gilinski

Capitalización Bursátil bvc: 3.672.956.135.970 ($3,67 billones)

Primera Propuesta

– 96,5% de Éxito por un valor de US$836 millones.

– Dándole un valor de capital social al Éxito de US$866.000.000

Segunda propuesta 18 de julio:

– US$586,5 millones en efectivo por una participación del 51%.

– Dándole un valor de capital social al Éxito de US$1.150.000.000

– Prima por acción de más del 33% sobre la oferta original.

*Casino posee una participación del 41% en GPA

*GPA a su vez posee el 96,5% de Éxito.

*GPA ha estado considerando la posibilidad de escindir a Éxito en los últimos trimestres.

Las condiciones fijadas x los franceses para vender Éxito.

• Contraprestación financiera que refleja la adquisición de una participación de control;

• Contrato definitivo de compraventa, incluyendo la no exigencia de obligaciones indemnizatorias a los accionistas de Éxito distintas de las estrictamente establecidas por la ley;

• Honorarios por terminación que represente un porcentaje razonable del precio que se proponga y que se deposite en custodia para motivar la participación en conversaciones que potencialmente podrían justificar la cancelación o modificación de la segregación de Éxito en caso de que, por cualquier motivo, no se materialice una posible transacción (generando retrasos en el proceso de segregación de Éxito actualmente en curso);

• Presentación de la constancia de financiación al oferente por el importe total del precio a ofertar para el pago de la cantidad de acciones Éxito a adquirir, emitida por una o varias entidades financieras de primer nivel;

• Un cronograma claro de ejecución de la transacción, en el que se detallen todos los pasos, documentos y aprobaciones pertinentes para el perfeccionamiento de la transacción;

• Evaluación previa de la naturaleza del potencial proceso de revisión antimonopolio y el cronograma para el desarrollo de dicha revisión a la que estaría sujeta la transacción, si la hubiere, con base en la Opinión Legal de una firma líder de abogados global o colombiana;

• Directrices del plan del oferente para el desarrollo del negocio de Éxito tras la transacción, si se perfecciona; y

• Compromiso por parte del oferente de apoyar a GPA en cualquier alternativa que pueda decidir GPA en relación con su participación restante en Éxito, incluyendo (i) la potencial modificación de los términos actuales de la segregación del negocio que conduzca a la entrega a los accionistas de GPA de parte o la totalidad de la participación restante en Éxito tras la transacción («Nueva Segregación de Activos»); (ii) otras alternativas de monetización por parte de GPA de la participación restante en Éxito, ya sea antes o después de una potencial Nueva Segregación de Activos.

Estructura Accionaria

Ir a inicio