Calgary (Alberta). – Gran Tierra Energy Inc. (Nyse American: GTE) (TSX: GTE) (LSE: GTE) aceptó finalmente canjear US$522,89 millones de los tenedores de los bonos senior al 6,250% en circulación con vencimiento en 2025 emitidos el 15 de febrero de 2018 y los bonos al 7,750% con vencimiento en 2027 emitidos el 23 de mayo de 2019.

Al mismo tiempo anunció la emisión de un total de US$487,59 millones de monto principal agregado de nuevos bonos. Se espera que la liquidación de las ofertas de canje y las solicitudes de consentimiento, y la emisión de los nuevos bonos, ocurran el 20 de octubre de 2023, que es el segundo día hábil después de la Fecha Límite de Vencimiento.

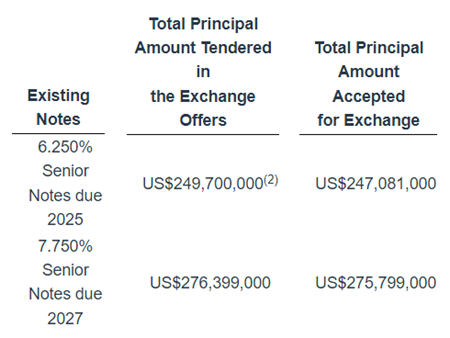

La compañía no aceptó (canjear un monto principal agregado de US$2.619.000 de los Bonos 2025 válidamente ofrecidos y no retirados válidamente, y un monto principal agregado de US$600.000 de los Bonos 2027 válidamente ofrecidos y no retirados válidamente, debido a que la aceptación de esos bonos existentes de lo contrario resultaría en la emisión de menos de la denominación mínima de us$200.000 en monto principal de nuevos bonos a dichos tenedores elegibles.

Los papeles recogidos al 6,250% fueron emitidos por Gran Tierra Energy International Holdings Limitado el 15 de febrero de 2018 y los bonos al 7,750% con vencimiento en 2027 fueron emitidos por la petrolera Gran Tierra Energy el 23 de mayo de 2019.

(1) El monto en circulación no incluye US$28,091,000 de Notas 2025 en poder de una subsidiaria de Gran Tierra.

(2) El monto total de capital de los Bonos 2025 ofertados válidamente no incluye US$2,400,000 de los Bonos 2025 ofertados válidamente en o antes de la Fecha límite de participación anticipada (como se define a continuación), y autorizados a ser retirados después de la Fecha límite de participación anticipada, porque la aceptación de dichos Bonos De lo contrario, los Bonos 2025 darían lugar a la emisión de menos de la denominación mínima de US$ 200.000 en monto principal de Nuevos Bonos.

La compañía aceptó para el canje un total de (i) US$247,081,000 de monto principal agregado de las Notas 2025 válidamente ofrecidas y no válidamente retiradas, y (ii) US$275,799,000 monto principal agregado de las Notas 2027 válidamente ofrecidas y no válidamente retiradas, para la emisión de un total de US$487,590,000 monto principal agregado de Nuevas Notas.

Ir a inicio